سوداگری ۴۲ هزار میلیاردی بانکهای دولتی / ۸ بانک دولتی ۱۶۱ شرکت دارند

به گزارش «فرهیختگان آنلاین»، بنگاهداری در نظام بانکی کشور مبحث تازهای نیست، اما اینکه بنگاهداری بانکها چه پیامدهایی برای اقتصاد ایران دارد، موضوعی است که باید مورد واکاوی قرار گیرد. رقابت ناعادلانه با بنگاههای بخش خصوصی، ایجاد انحصار و آشفتگی در رقابتپذیری بخشهای تولیدی، سوق دادن اقتصاد به بازارهای کاذب، ریسکی و سفتهبازانه، کاهش حجم اعتبارات شبکه بانکی برای تزریق به بخشهای مولد اقتصاد، ایجاد تلاطم در بازارهای پولی و مالی، افزایش بدهیها و مطالبات معوق بانکی و دهها مورد دیگر پیامدهایی است که با ورود بانکها به بنگاهداری اتفاق افتاده است. در این زمینه بررسیهای آماری «فرهیختگان» نشان میدهد هشت بانک دولتی در حالی ۶۵ هزار میلیارد تومان اموال مازاد و سهام غیربانکی در تملک خود دارند که بودجه سال آینده آنها حدود ۱۰۵ هزار میلیارد تومان است. همچنین هشت بانک دولتی در مجموع سهامدار ۱۶۱ شرکت در بخشهای مختلف اقتصاد هستند که در این میان سهم بخش خدمات بیش از سایر بخشهاست، همان بخشی که نقش بانکها را از حامی بخشهای مولد، به سمت بخشهای سوداگر اقتصاد میکشاند. انباشتهشدن ۳۹ هزار میلیارد تومان معوقات بانکی از دیگر مواردی است که منابع بانکهای دولتی را بلعیده است.

۸ بانک دولتی ۱۶۱ شرکت دارند

بررسیهای آماری نشان میدهد هشت بانک دولتی درمجموع ۱۶۱ شرکت در بخشهای مختلف اقتصاد ایران شامل بخش کشاورزی، صنعت و خدمات دارند، با این حال بهجهت سودهای چشمگیر و بدون زحمت بخشهای غیرمولد، عمده تمرکز بانکها در این بخشهاست، بهطوریکه بانکهای دولتی علاوهبر بنگاهداری در بخشهای سودده صنعتی، پتروشیمیها، کارخانههای سیمان، بنگاههای زیادی نیز در فعالیتهای واسطهگری مالی، ساختوساز و مستغلات، کارگزاری، لیزینـگ و بازرگانی دارند.

امپراتوری بانک ملی با ۸۲ شرکت

بررسی آماری نشان میدهد بانک ملی ایران در سهام ۸۲ شرکت بین یک تا ۱۰۰ درصد سهم دارد. البته باید این نکته مدنظر قرار گیرید که آمار مذکور براساس آن چیزی است که از وبسایت بانک ملی و سامانه کدال استخراج شده و ممکن است تعداد شرکتهای وابسته به بانک ملی بیش از اینها باشد، چنانکه در سال ۱۳۹۵ شرکت کارگزاری بانک سپه در گزارشی با عنوان «تحلیل بنیادی گروه سرمایهگذاری توسعه ملی» تعداد شرکتهای وابسته به بانک ملی را ۹۷ شرکت (شامل ۴۵ شرکت بورسی و ۵۲ شرکت غیربورسی) ذکر کرده است. همچنین برخی گزارشهای خبری نیز از ۱۶۵ شرکت بانک ملی خبر دادهاند که فقط ارزش یک شرکت غیربورسی این مجموعه بیش از ۱۷ هزار میلیارد تومان است.

بررسی جزئیات فعالیت بانک ملی در بنگاهداری نشان میدهد شرکتهای وابسته به این بانک در دو گروه قابل تفکیک است؛ اول شرکتهای وابسته به گروه توسعه ملی که بانک ملی حدود ۷۱ درصد از سهام این مجموعه شرکتها را در دست دارد و دوم شرکتهایی که ۱۰۰ درصد سهام آنها وابسته به بانک ملی است. در بخش اول، گروه توسعه ملی با ۶۷ شرکت (اعم از ۱۹ شرکت بورسی و ۴۸ شرکت غیربورسی) قرار دارد که در زمینههای محصولات کاغذی، مواد و محصولات پتروشیمی، لاستیک و پلاستیک، فعالیتهای واسطهگری، منسوجات، ماشینآلات، محصولات چرمی، معادن، انبوهسازی و مستغلات، رایانه و سایر صنایع فعالیت میکند. در گروه دوم نیز هشت شرکت شامل شرکت دادهورزی سداد، شرکت پشتیبانی افزارهای رایانهای سداد، شرکت پرداخت الکترونیک سداد، شرکت چاپ و نشر بانک ملی ایران، کارگزاری بانک ملی ایران، شرکت صرافی ملی ایران، شرکت توسعه سرمایه پیشگامان پویا و شرکت مدیریت طرح و توسعه آینده پویا قرار دارند که شرکت مدیریت طرح و توسعه آینده پویا نیز هلدینگ بوده و شامل هشت شرکت ازجمله گروه صنعتی بلا، شرکت ملی مسکن و صنایع ساختمانی، کارخانههای صنعتی و تولیدی اتمسفر، شرکت سرمایهگذاری شفادارو، شرکت صنایع چوب و کاغذ مازندران، شرکت المکاسب، شرکت نکاچوب و شرکت کشت و صنعت و دامپروری دشت چشمه بناب است. بر این اساس در یک جمعبندی، در گروه اول شرکتهای بانک ملی ۶۷ شرکت و در گروه دوم نیز ۱۵ شرکت فعال هستند که مجموع شرکتهای دو گروه به ۸۲ شرکت میرسد.

۳۳ شرکت بانک سپه

بانک سپه دارای ۳۳ شرکت در بخشهای مختلف صنعت سیمان، لیزینگ، چاپ و نشر، مصالح ساختمانی، املاک و مستغلات، صنایع دارویی و… است. این بانک ازجمله بانکهای دولتی است که در گزارش تفریغ بودجه سال ۹۶ نیز به بخشی از تخلفات آن در پرداخت تسهیلات بانکی اشاره شده است.

۲۰ شرکت بانک مسکن

بانک مسکن عمدتا بهواسطه پرداخت وامهای مسکن شناخته میشود، اما بانک مسکن فعالیتهای زیادی در حوزه بنگاهداری دارد، بهطوریکه این بانک هشت هلدینگ به نامهای شرکت تامین نیروی انسانی و خدمات پشتیبانی بانک مسکن، شرکت توسعه خدمات کارآفرینی مسکن، شرکت تامین سرمایه بانک مسکن، شرکت واسپاری آبادمسکن، شرکت خدمات ارزی و صرافی بانک مسکن، شرکت گروه سرمایهگذاری مسکن، شرکت کارگزاری بانک مسکن و شرکت فناوری اطلاعات ناواکو دارد که هلدینگ ساختمانی آن ۱۳ شرکت زیرمجموعه دارد.

۸ شرکت بانک صنعت و معدن

بانک صنعت و معدن دارای هشت شرکت است که شامل شرکت سرمایهگذاری صنایع شیمیایی ایران، شرکت لیزینگ آتیه الوند، شرکت لیزینگ صنعت و معدن، شرکت سرمایهگذاری صنعت و معدن، شرکت گروه سرمایهگذاری آتیه دماوند و شرکت شبکه صرافی صنعت و معدن است.

۷ شرکت زیرمجموعه بانک توسعه صادرات ایران

بررسیها نشان میدهد بانک توسعه صادرات ایران یک هلدینگ بهنام راهبران اقتصادی آرمان دارد که این هلدینگ هفت شرکت زیرمجموعه دارد. شرکت تامین سرمایه آرمان، صندوق پژوهش و فناوری غیردولتی توسعه صادرات و فناوری شریف، شرکت راهبران هدف آرمان، صرافی توسعه صادرات ایران، شرکت کارگزاری توسعه صادرات ایران و شرکت گسترش تجارت برنا زیرمجموعههای هلدینگ راهبران اقتصادی آرمان هستند.

۶ شرکت بانک توسعه تعاون

صندوق قرضالحسنه بانک توسعه تعاون، شرکت خدمات و پشتیبانی توسعه تعاون، شرکت واسپاری توسعه تعاون، شرکت سمات، شرکت خدمات رفاهی و شرکت صرافی توسعه تعاون، ۶ شرکت زیرمجموعه بانک توسعه تعاون هستند که نشان میدهد این بانک علاقه وافری به فعالیت در بخش خدمات دارد.

۴ شرکت بانک کشاورزی

بانک کشاورزی چهار شرکت در زیرمجموعه خود دارد که شامل شرکت خدمات ارزی و صرافی مهر، شرکت کارگزاری بانک کشاورزی، شرکت توسعه و عمران اراضی (بانک زمین) و شرکت گسترش فناوریهای نوین کشاورز است.

پستبانک تنها با یک شرکت

پستبانک ایران تنها یک شرکت بهنام صرافی فراز اعتماد دارد که به این لحاظ دارای کمترین فعالیت در بنگاهداری است.

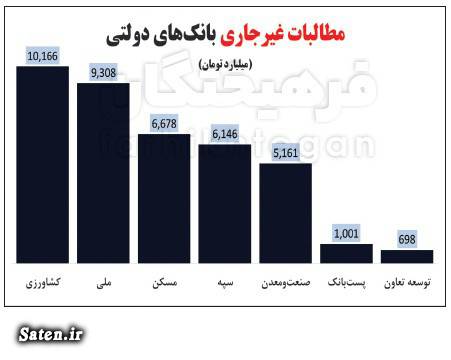

۳۹ هزار میلیارد؛ حجم معوقات ۷ بانک دولتی

بررسیهای آماری نشان میدهد از مجموع نزدیک به ۱۶۰ هزار میلیارد تومان مطالبات غیرجاری، ۳۴ بانک دولتی و غیردولتی کشور، حدود ۳۹هزار و ۱۵۸ میلیارد تومان آن مربوط به مطالبات غیرجاری هفت بانک دولتی کشور (بهجز بانک توسعه صادرات که میزان مطالباتش نامشخص است) است. بهعبارت دیگر، از مجموع ۱۶۰ هزار میلیارد معوقات بانکی کشور، بیش از ۲۴ درصد آن مربوط به هفت بانک دولتی و ۷۵ درصد آن نیز مربوط به ۲۶ بانک غیردولتی است.

۶۵هزار میلیارد حجم اموال مازاد و بنگاهداری بانکهای دولتی

براساس بند «الف» ماده ۱۶ قانون رفع موانع تولید مصوب ۱/۲/۱۳۹۴ درخصوص تعیینتکلیف اموال مازاد و سهام غیربانکی بانکها، بررسیها (گزارش تفریغ بودجه سال ۹۶) نشان میدهد هشت بانک دولتی درمجموع ۶۵ هزار میلیارد تومان اموال مازاد و سهام غیربانکی دارند که طی سهسال ۱۳۹۴ تا ۱۳۹۷ فقط ۳۵ درصد (۲۳ هزار میلیارد تومان) از این اموال و سهام را واگذار کردهاند. بررسی جزئیات اموال و سهام غیربانکی بانکهای دولتی نشان میدهد این بانکها ۲۹ هزار میلیارد تومان اموال مازاد و ۳۶ هزار میلیارد تومان سهام غیربانکی در شرکتها داشتهاند که طی سهسال اخیر حدود ۴۵ درصد (۱۳ هزار میلیارد تومان) از اموال مازاد و ۲۷ درصد از سهام غیربانکی (۱۰ هزار میلیارد تومان) خود را واگذار کردهاند. بر این اساس، حجم اندک واگذاری سهام غیربانکی بانکهای دولتی (سهام بانکها در شرکتها و بنگاههای اقتصادی) نشان میدهد بانکها تمایلی به واگذاری و تعیینتکلیف اموال خود ندارند؛ اما نکته قابلتامل در موضوع بنگاهداری و اموال مازاد بانکی بانکها، این است که در حالی مجموع اموال مازاد و سهام غیربانکی بانکهای دولتی ۶۵ هزار میلیارد تومان اعلام شده که در لایحه بودجه سال ۱۳۹۸ مجموع بودجه هشت بانک دولتی ۱۰۵ هزار میلیارد تومان پیشنهاد شده است. بهعبارت دیگر، حجم اموال مازاد و سهام غیربانکی بانکهای دولتی معادل ۶۲ درصد بودجه سال آینده بانکهای دولتی است.

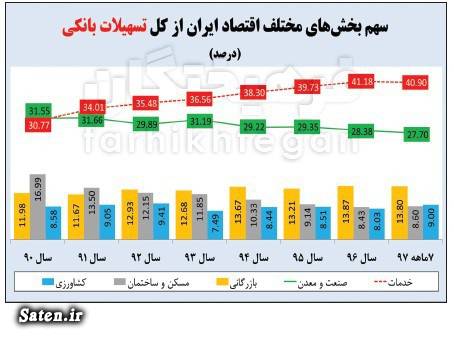

تسهیلات بانکی در کانال سوداگری

یکی از پیامدهای ورود بانکها به بنگاهداری، تزریق منابع نقدینگی به بنگاههایی است که بانکها سهامدار آنها هستند. اگرچه در این زمینه آماری از سوی بانکهای دولتی و بانک مرکزی منتشر نشده، اما گزارش تغریغ بودجه سال ۹۶ به دو مورد قابلتامل در عملکرد دو بانک سپه و مسکن اشاره کرده است که نمیتواند بیربط با بنگاهداری بانکها نباشد. بر این اساس در گزارش تفریغ بودجه سال ۹۶ آمده است در سنوات گذشته یکمیلیارد و ۸۹ میلیون درهم و ۱۳ میلیون یورو از تسهیلات ارزی بانک مسکن بهدلیل عدم اعتبارسنجی و عدم اخذ وثایق و تضامین کافی تماما به سرفصل مشکوکالوصول منتقل شده است. همچنین در یک مورد قابلتامل دیگر، بانک سپه در سال ۹۶ اقدام به صدور ۱۷۷ فقره ضمانتنامه به مبلغ هزار و ۲۶۴ میلیارد تومان بدون انعقاد قرارداد برای یک شرکت کرده که برای این مبلغ تنها ۱۱۸ میلیارد تومان وثیقه دریافت کرده است. اما مساله مهمتر اینکه بانکها علاوهبر اختصاص بخش قابلتوجهی از تسهیلات خود به بنگاههای خود، بهطور بیرویهای تسهیلات خود را از بخشهای مولد اقتصاد (در اینجا منظور کالاهای فیزیکی است) دریغ کرده و عمده تسهیلات خود را به بخشهای سوداگر پرداخت کردهاند، بهطوری که بررسی سهم بخشهای مختلف اقتصاد ایران در دریافت تسهیلات بانکی نشان میدهد در سال ۱۳۹۰ سهم بخشهای صنعت و معدن، خدمات، مسکن و ساختمان، بازرگانی و کشاورزی از کل تسهیلات بانکی به ترتیب ۳۱.۵ درصد، ۳۰.۷ درصد، ۱۶.۹ درصد، ۱۱.۹ درصد و ۸.۵ درصد بود که این میزان در هفتماهه سال جاری به ترتیب به ۲۷.۷ درصد برای بخش صنعت و معدن، ۴۰.۹ درصد برای بخش خدمات، ۸.۶ درصد برای بخش ساختمان و مسکن، ۱۳.۸ درصد برای بخش بازرگانی و ۹ درصد برای بخش کشاورزی تغییر کرده است. بر این اساس، در سال ۱۳۹۰ از ۲۰۰ هزار میلیارد تومان تسهیلات بانکی حدود ۶۳ هزار میلیارد تومان آن به بخش صنعت و معدن، ۶۲ هزار میلیارد تومان آن به بخش خدمات، ۳۴ هزار میلیارد تومان آن به بخش مسکن و ساختمان، ۲۴ هزار میلیارد تومان آن به بخش بازرگانی و ۱۷ هزار میلیارد تومان آن به بخش کشاورزی داده شده بود که در هفتماهه سال جاری از مجموع ۳۵۸ هزار میلیارد تومان تسهیلات بانکی، ۱۴۶ هزار میلیارد تومان آن به بخش خدمات، ۹۹ هزار میلیارد تومان آن به بخش صنعت و معدن، ۴۹ هزار میلیارد تومان آن به بخش بازرگانی، ۳۲ هزار میلیارد تومان آن به بخش کشاورزی و ۳۰ هزار میلیارد تومان آن به بخش مسکن و ساختمان داده شده است.

بهعبارت دیگر، در سالهای اخیر سهم بخشهای مولد همچون صنعت و معدن، مسکن و ساختمان از تسهیلات بانکی کاهش و سهم بخش کشاورزی تقریبا بدون تغییر مانده و این در حالی است که سهم بخش خدمات و بازرگانی از تسهیلات بانکی بهطور چشمگیری افزایش یافته است. کارشناسان اقتصادی در تبیین این امر معتقدند با توجه به شرایط اقتصادی کشور و رکود یا کمبازده بودن بخشهای مولد، بانکها عمده سپردههای بانکی را در بخشهایی مانند بخش غیرمولد خدمات سرمایهگذاری کنند تا سودآوری لازم برای آنها داشته باشد.

فروش اموال مازاد بانکها شاید وقتی دیگر

در سال ۱۳۸۷ با مصوبه هیات وزیران و با مشارکت ۱۰ بانک دولتی، شرکت فروش اموال مازاد بانکها (فام) همانطور که از نامش مشخص است، برای فروش اموال مازاد بانکهای کشور تاسیس شد. بررسی آماری نشان میدهد در ۱۰ سال فعالیت این شرکت، ۶ هزار و ۴۳۰ رقبه از اموال مازاد بانکهای کشور به فروش رسیده است. پیمان کریمییگانه، مدیرعامل فام در گفتوگو با «فرهیختگان» موانع و فرصتهای موجود در این زمینه را واکاوی کرده است.

براساس صحبتهای کریمی، آماری در دست نیست که نشان دهد املاک واگذارشده چند درصد از املاک بانکها بوده است، چراکه بانکها در مواقعی نیز بهصورت مستقل عمل کرده و اقدام به فروش املاک خود میکنند. درواقع نمیتوان آمار تجمیعشدهای یافت که مجموع املاک واگذارشده بانکها را بهطور دقیق نشان دهد. در این میان، قانون نیز بانکها را مکلف به واگذاری املاک خود از طریق شرکت فام نکرده و بر این اساس بانکها یا از طریق شرکت فام یا بهصورت مستقل یا از طریق سامانهای که دولت برای این منظور اختصاص داده است، اقدام به فروش اموال مازاد خود میکنند. نکته قابلتوجه در این زمینه تغییر درصد واگذاریهای انجامشده متناسب با شرایط سالهای مختلف است؛ بهعبارت دیگر، در سالهایی که رونق اقتصادی وجود دارد، درصد واگذاریها افزایش مییابد و در سنواتی که رکود اقتصادی باشد، درصد واگذاریها گاهی به کمتر از پنج درصد نیز میرسد. از منظر دیگر، املاک بانکها خصوصیاتی دارد که معمولا واگذاری آنها را با اما و اگر مواجه میکند. گاهی بانکها بهصورت صددرصدی مالکیت یک ملک را در اختیار ندارند؛ چراکه براساس قانون بانکها میتوانند برخی املاک را تا سقف مطالباتشان به تملیک خود درآورند، در نتیجه این امکان وجود دارد که ارزش یک ملک بیش از ارزش مطالبه بانک باشد، در این صورت بانک یا باید مابهالتفاوت ملک را به مالک یا بدهکار پرداخت کند یا باید بهصورت مشاع و از طریق ثبت معادل طلب بانک، سند بهنام بانک منتقل شود. علاوهبر این، برخی املاک دارای متصرف است لذا در چنین شرایطی بانکها در واگذاری املاکشان توفیق کمتری دارند.

بازدهی ۷۰ درصدی بخش سوداگر برای بانکها جذاب است

اینکه چرا بانکهای دولتی تمایلی برای واگذاری اموال مازاد و سهام غیربانکی خود ندارند، موضوعی است که عبدالحمید انصاری، مشاور رئیس دیوان محاسبات کشور و مدیرعامل سابق بانک ملی ایران به آن پاسخ داده است. وی معتقد است مشکلات بانکها بهطور طبیعی به مشکلات اقتصاد کشور گره خورده است؛ به این معنا که وقتی شاخصهای کلان اقتصادی کشور با مشکل مواجه میشود، طبیعی است که پیامدهای آن در حوزههای مختلف ظهور میکند و شبکه بانکی نیز یکی از این حوزههاست. ذکر این نکته ضروری است که بهدلیل مجموعه سیاستگذاریهای اشتباهی که در دورههای گذشته در اقتصاد کشور پایهگذاری شده، اقتصاد کشور بهطرز نگرانکنندهای از فعالیتهای تولیدی فاصله گرفته تا حدی که ارزش افزوده در فعالیتهای تولیدی کشور بهشدت کاهش یافته و در عوض به بخشهای واردات و امور توزیعی بیش از بخشهای مولد پرداخته شده است. بنابراین میتوان گفت اقتصاد کشور تولیدمحور نیست و ارزش افزوده و بهرهوری در اقتصاد ایران ملاک توسعه قرار ندارد، برهمین اساس گرایش بنگاهها معمولا به سمت و سوی داراییهای ثابت سوق پیدا میکند. درواقع افزایش تورم در حوزههای دیگر موجب از بین رفتن ارزش داراییها میشود درصورتی که ارزش دارایی در بخشهای ثابتی مانند حوزه مسکن و طلا میتواند با تورم تطبیق پیدا کند. بر همین اساس بانکها هم به همین رویه غلط روی آورده و بسیاری از اموالشان را به داراییهای ثابت تبدیل میکنند.

براساس اعلام وزارت صمت، بازدهی بخش تولید زیر ۱۰ درصد بوده در حالی که بازدهی در حوزههای دیگر ازجمله خدمات در مواقعی به ۶۰ تا ۷۰ درصد نیز رسیده است، پرواضح است که در چنین شرایطی بانکها هیچ تمایلی به ورود به بخش مولد کشور و سرمایهگذاری در این حوزه از خود نشان نمیدهند.

* نویسنده : مهدی عبداللهی روزنامه نگار